Il vino buono

Metto subito le mani avanti, vi racconterò nella maniera più

semplice possibile, di un servizio appagante come un buon vino. Da berne tutti,

per la vostra e la comune vigorosa crescita economica.

Dopo due anni dal suo avvio, i

dati aggregati parlano chiaro. Lo diceva il mio professore di ingegneria delle

costruzioni: chi ama i numeri, li sa leggere. I numeri parlano. Ed oggi è

stato possibile constatare che i soggetti che monitorano la propria centrale

rischi, migliorano la qualità dei loro affidamenti. E mentre così migliorano la

loro azienda, migliorano gli attivi delle nostre banche e quindi tutti noi. Ed

io, francamente, non ho mai visto un paese con un performante sistema

finanziario che non abbia una florida economia.

L’aspetto che un sistema di

monitoraggio sui vostri dati Cr vi consente statisticamente di migliorare viene

chiamato Underperforming Stage 2. E giusto per darvi due numeri, cuba quasi il

doppio degli NPL. centocinquantamiliardi di euro, quasi 9 % del PIL.

Miglioramento Clientela

UNDERPERFORMING STAGE2

E’ passato un po’ di tempo dall’ultima volta che scrissi su queste pagine, era il 19 ottobre 2017. Ritenevo giusto prendere posizione per l’Ente che in quei giorni era sotto attacco: la Banca d’Italia. Trovavo doveroso tra tanto ardire, non entro nel merito o sulla mia posizione al riguardo, dare a Cesare quel ch’è di Cesare. Il valore dei dati che vengono gestiti da Banca d’Italia, la dovizia con cui questi vengono raccolti e la profondità rappresentata agli utenti che ne fanno richiesta rispetto alle antagoniste Banche Centrali d’Europa, andava manifestata. La “CR” italiana è un’eccellenza che dovrà essere presa d’esempio. Anche in ottica di una centralizzazione europea sul monitoraggio dei crediti.

Ma andiamo per ordine,

una Banca deve accantonare una

riserva di patrimonio per ogni affidamento che concede. Se nel corso del

prestito si prospettano segnali di incapacità ad onorare gli impegni da parte

del prenditore del denaro, la banca deve aumentare il proprio accantonamento su

di esso.

Tanto maggiore è il patrimonio

che la banca possiede per effettuare gli accantonamenti, tanto più la banca può

sopportare crediti non performanti, ovvero, in mancanza di adeguato patrimonio,

dovrà ridurre i prestiti e concederne meno di nuovi, per equilibrare il maggior

assorbimento dovuto a quelli poco performanti in funzione del patrimonio a sua

disposizione (riduzione degli attivi).

Ma cosa c’entra con il vino, cosa

centra con il monitorare i propri dati “Cr” vi domanderete.

Bene, un modo per determinare se

vi siano segnali di incapacità ad onorare i prestiti sono i “segnali”

rinvenienti dalla Centrale rischi, sui dati che vi riguardano.

Ogni mese, le banche commerciali

e tutti i soggetti vigilati da Banca d’Italia, inviano i dati al fine mese sui

vostri prestiti, garanzie, scoperti di conto, leasing ed anticipo portafoglio

commerciale. Anche tramite questi dati, viene imposto alle Banche di

accantonare tanto patrimonio tanto maggiori sono i segnali che si possono

desumere dalla puntuale analisi dei dati contenuti nel “flusso”.

Facciamo un po’ d’ordine e cerchiamo di capire cosa incide

nel vostro e nel comune interesse e come possiamo mettervi un po’ d’ordine.

Basilea 2 ha introdotto il Past

Due che rappresentano la situazione di un cliente della Banca, che ha crediti

scaduti o sconfinanti in via continuativa, da oltre 90 giorni. Una realtà da

non sottovalutare, per le sue "tangibili" conseguenze.

Prima del Gennaio 2012, venivano classificate PAST DUE le inadempienze oltre

180giorni.

Da Gennaio 2012, venivano classificate PAST DUE le

inadempienze oltre 90giorni, ma considerando una tolleranza del 5% sul totale

affidamenti del singolo cliente .

Da Gennaio 2017, vengono classificate PAST DUE le

inadempienze oltre 90giorni, senza tolleranza del 5%,

Per le Imprese tale tipologie di sconfinamento

comporta la segnalazione in Centrale Rischi come Past Due e, di

conseguenza:

• La

possibile revoca delle linee di credito;

• La

possibile richiesta di immediato rientro dell’esposizione;

• La

segnalazione a tutte le banche della presenza di crediti sconfinati con

l’effetto per l’impresa di essere considerata insolvente dal sistema.

Per il sistema del credito:

• Le

Banche dopo 90 giorni sono costrette a classificare i crediti sconfinati

come “crediti deteriorati” con un aggravio dei requisiti patrimoniali, già

molto stringenti, che richiedono nuovi accantonamenti.

Ma tutto questo è storia, e con Basilea 3 abbiamo aggiunto

un punto in più alla “vacatio legis” sugli sconfini superiori ai 30 giorni

ed inferiori ai 90, che fino a poco fa non incidevano sul sistema.

Da Gennaio 2018 vengono

introdotte nuove regole introducendo tre nuovi Stage di valutazione degli

affidamenti che impattano sui bilanci delle banche secondo lo standard IFRS9:

I crediti in Bonis, denominati

STAGE 1

La banca per prestiti

classificati Stage 1 deve accantonare un fondo a coperture delle perdite attese

sugli affidamenti nei 12 mesi successivi. In buona sintesi, una percentuale del

prestito in base alla Probabilità che prenditore fallisca nei prossimi 12 mesi.

A prescindere dalla durata del finanziamento. Diciamo “poca cosa” se la PD è

buona.

I crediti Underperforming, denominati

Stage 2

La banca per prestiti

classificati Stage 2 deve accantonare un fondo a coperture delle perdite

attese per tutta la durata del prestito. Oltre alla Probabilità di Dafalut,

va moltiplicato il periodo di vita del prestito. Immaginate un mutuo a 30anni.

E sapete quando un prestito

viene classificato Stage 2? Quando sconfina oltre i 30 giorni e meno di 90!

Quindi tutti gli sconfini in Cr (la quale ha un ritardo nella pubblicazione di

40 giorni dall’evento) sono teoricamente tutti Stage 2.

Ed eccoci finalmente la parte del

vino.

O capiamo che una scadenza è una

scadenza. Va rispettata, non procrastinata o addirittura mancata, ovvero le Banche

avranno sempre meno interesse nel promuovere l’offerta di denaro a prestito, in

luogo di servizi e prodotti. Ma la tecnologia pare ci possa venire in aiuto, e

come un buon vino potrà ristorarci. Basta dotarsi di sistemi automatici di analisi

e presidio dei dati Cr, che agevolano i controlli e ci riportano alla

puntualità.

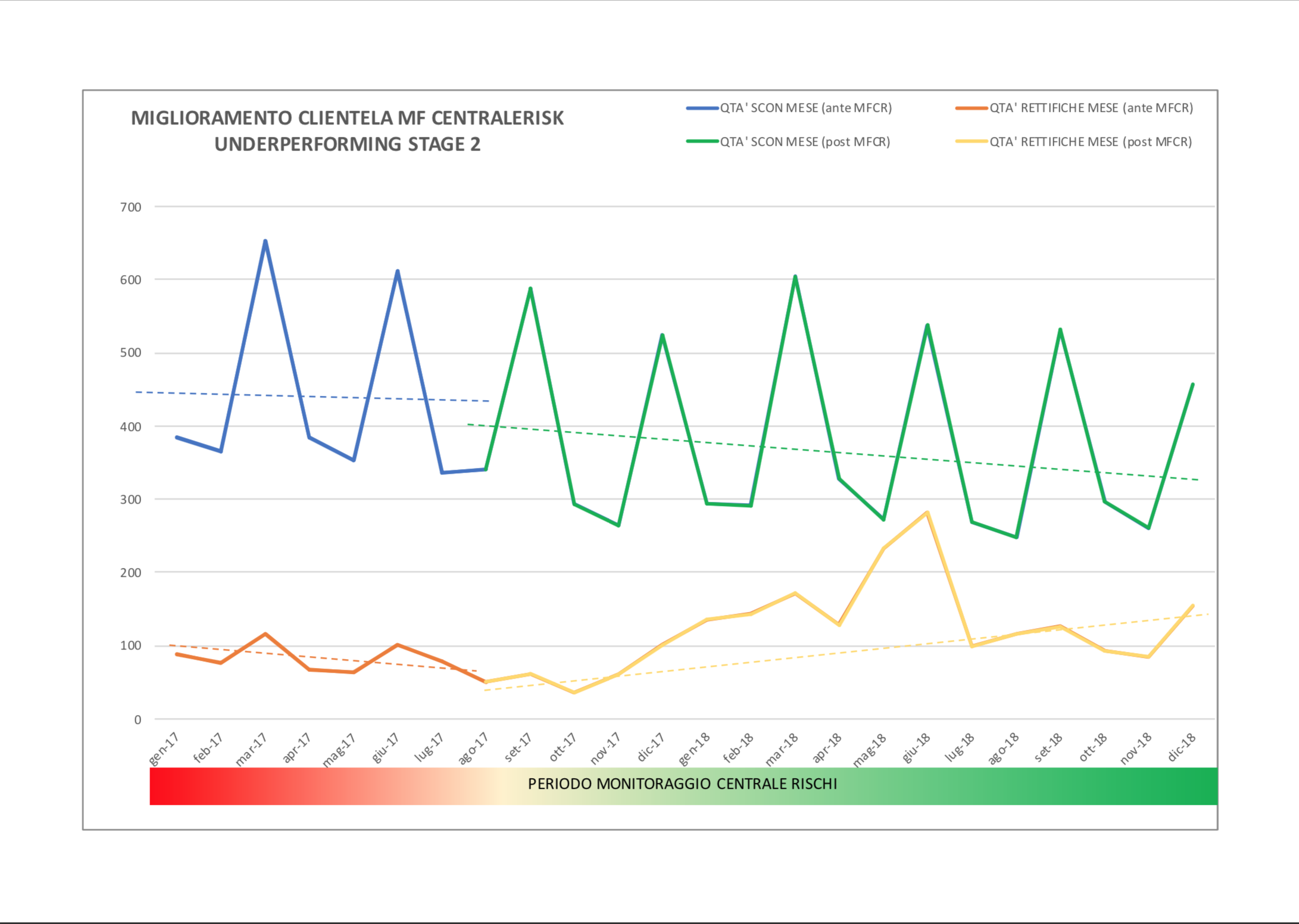

Dalle statistiche rappresentate nel

grafico concessoci da MF Centralerisk, riportanti i trends degli sconfini e

delle rettifiche mensilizzate sull’aggregato dei loro clienti in monitoraggio,

gli sconfini in Cr si possono ridurre. Prestare maggiore attenzione ai nostri

movimenti di fine mese ed alle volte, raramente, per errori di segnalazione cui

vale la pena chiedere la rettifica. La banca lo farà volentieri anzi, ha più

interesse di voi a farlo, ne vale del suo patrimonio.

Per concludere,

Abbiamo un sistema di

monitoraggio dei crediti gestito da Banca d’Italia che è tra i migliori, per me

il migliore, d’Europa. Usiamolo e diamo importanza ai nostri dati Cr, quelli che

il sistema finanziario si scambia ogni mese. Presidiamo mensilmente questa

informazione con sistemi automatici, e diamo lustro all’eccellenza italiana

apportando un sano rigore nel rispetto della puntualità delle scadenze.

Massimiliano Bosaro

AD MFCentraleRisk